- 시가총액: 2,170억

- 필러, 점안제, 관절염치료제, 화장품 등 판매 회사

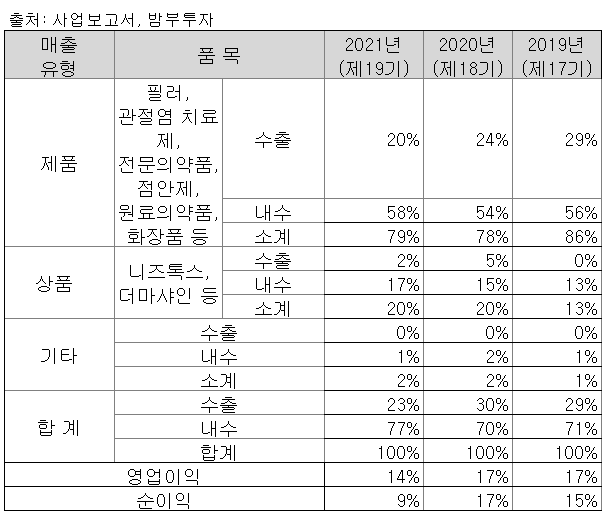

휴메딕스 매출 구성

휴메딕스 매출 비중

- 필러가 전체 매출액의 30%

- 톡신이 전체 매출액의 10%

- 관절염 치료제가 20%

- 점안제10%

- 나머지 기타: 화장품, 의료기기, 전문의약품 등

사업설명

필러사업 (매출액 30%)

- HA 원료기반, HA 원료의약품 08년 승인 (고분자/ 저분자)

- 필러사업은 엘라비에, 리볼라인 두 브랜드로 나뉨

엘라비에: 40~50대 중장년층 타겟

리볼라인: 20~30대 젊은층 타겟

두가지 브랜드 있고 최근엔 젊은 층들 많이 맞는 추세

- 엘라비에: 15년 3월 중국 식약처 허가 받았고, 19년 12월 딥라인이라는 추가 모델 허가 완료. 21년 기준 중국 필러 매출액 150억

- 필러 4개 제품 15년 12월 유럽 CE인증

- 제품 등록국: 중국, 인도네시아, 싱가폴, 일본, 이란, 이라크, 카자흐스탄, 우크라이나, 우즈베키스탄, 슬로바키아 등

- PN 메조필러 개발 중. (21년 4q 수출 허가, 국내는 임상 중)

PN 메조필러: 기존 필러에다가 PDRN 이라는 원료 추가 투입 한 것. (PDRN: 피부재생효과 뛰어남).

기존 필러효과+ 피부 재생효과 타겟

- 국내 필러 시장 규모: 1,500억~2,000억 추정

- 경쟁사: 휴젤, 메디톡스, LG 생명과학, 엘러간, 갈더마, 바이오플러스

- 에스테틱 여업망을 기존 수도권 성형외과, 피부과에만 영업을 했는데, 20년 부산사무소 개설하며

대전, 대구, 영남, 제주도까지 전국 영업 중

- 필러랑, 톡신은 소비자가 선택을 하는 것이 아니고 원장님이 결정. 대부분 원장들은 한번 선택 시 기존 제품 지속해서 사용하는 성향이 강함.

피부과, 성형외과는 필러, 톡신을 혼용해서 쓰기 때문에 필러, 톡신을 각 업체에서 하는 것 보다 한업체꺼 쓰는게

원장들 입장에서 원가 절감 효과가 있음.

- 마진은 국내보다 중국이 더 높음. 단가가 더 높기 때문.

- 가교제는 bdde 사용

톡신사업 (매출액 10%)

- 브랜드명: 리즈톡스

- 보툴리눔 톡신

- 휴온스글로벌이 출시한 제품이고 휴메딕스와 휴온스가 국내 독점 판매권 보유

- 필러+ 더마샤인 (물광주사기기)+ 리즈톡스를 통해 에스테틱 포트폴리오 강화

- 22년 50 unit , 200 unit 출시로 시장 확대

관절염 치료제 (매출액 20%)

- 제품: 하이히알원스, 하이히알플러스, 하이히알로 구성

- 하이히알원스: 기존 3회, 5회 투여하던걸 1회 투여 (효과는 6개월 지속) 로 편의성 개선

- 유럽 CE인증 21년 5월 ( 유럽 및 선진국 진출 예정)

- 중국엔 15년 8월 기술 수출 (400만 달러 수취), (로열티 어케 받는지 다시 파악해보자)

- 주요 제품 등록국: 하이히알플러스 (이란, 바레인, 베트남, 카자흐스탄, 벨라루스, 멕시코, 도미니카 등)

- 퇴행성 관절염 치료제: 20년 3분기부터 임상 진행, 올해 임상 완료 목표. 현재 3상 막바지.

- HA+ PDRN 으로 만듦. 23년부터 판매 예상

점안제 (매출액 10%)

- 기존 점안제 들어가는 HA 원료만 판매

- 대부분 국내 업체들 독일 롬멜락 기계 들여와 제품 제조 후 판매 하는 것

- 우리 이번에 독일 롬멜락 들여와 제품 제조까지해 CMO 매출 추가 인식

- 21년 매출액 120억, 기존 원료 판매시 통상 100억

- CMO 마진 20~30%

- 점안제 국내시장 3천억, 글로벌 5조

화장품 (매출액 10%)

- 마스크팩, 기초화장품, PDRN 앰플, 크림 등 중국 19년말 6종 위생허가 완료

- 19년말 중국 상표권 허가까지 다 했고, 에이전트와 계약도 다 했으나 코로나 떄문에 멈춘 상태

- 중국이 타겟

더마샤인, 더마아크네

- 자회사인 휴온스메디컬이 영위 (지분율 45%)

- 더마샤인: 물광주사기

- 더마아크네: 여드름 치료기

신사업

헤파린나트륨 국산화

- 혈액응고완화제

- 돼지 내장에서 축출 하는 것인데 대부분 중국에서 수입, 중국 아프리카 돼지열병 발병하며 가격 두배이상 오름. 쇼티지

국내 업체 중 우리비앤비가 유일하게 원료 생산. 지분 20%를 30억에 매입해서 헤파린 나트륨 시설 증설함.

- 올해 상반기 식약처 원료 신청 넣고 올 연내 허가 목표

- 국내 독점 유통권을 우리가 계약해서 유통

- 국내 시장 규모는 200~300억

- 주로 투석환자에게 필요 (피가 굳지 않아야 하기 때문)

- 이후 헤파린나트륨활용 분야로는 흉, 멍, 아토피, 화장품 보습 등 여러가지 있어서 다양하게 진출 예정

에스테틱 포트폴리오 확대

- 전국 로컬망이 있다보니 다른 미용업체 제휴 통해 상품 많이 가져올 계획.

- 우리 제품 뿐 아니라 에스테틱 사 다른 제품 가져와 제품군 늘려가는 전략

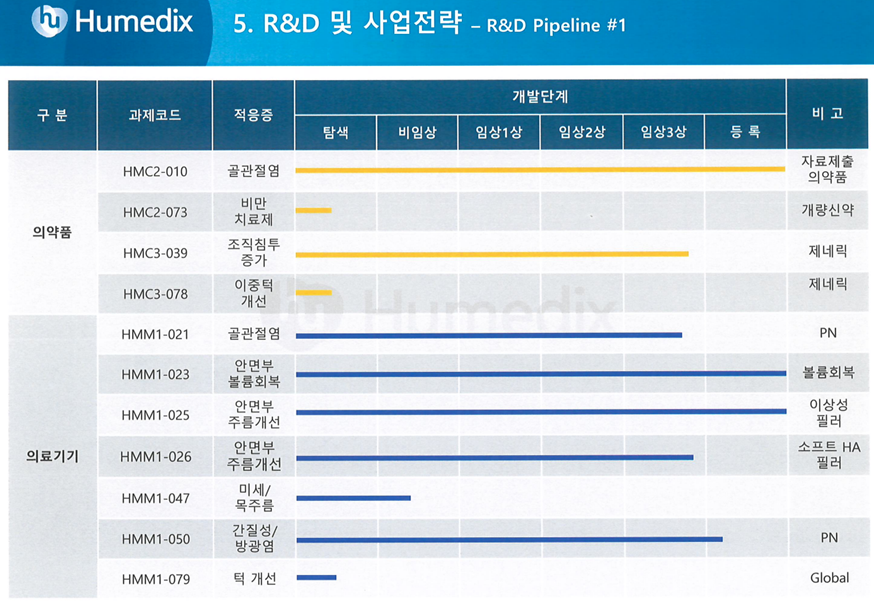

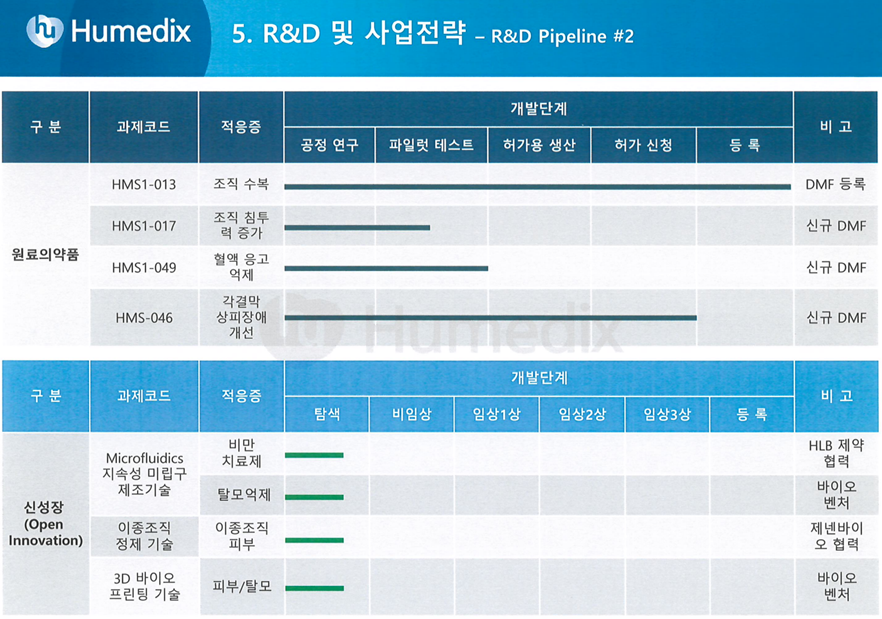

파이프라인

22년 마진율 관련

마진율 스토리

- 18년 이전까지는 opm 25% 이상

- 18년 이후 마진율 10% 중후반까지 빠짐

이유

- 18년도부터 제2 공장 증설. 감가상각비 증가

- 연구개발 인워 증가 및 전국 로컬영업망 확대로 지방 인원 충원 등 부대 비용 증가

- 21년 opm 14%

- 22년 마진율 소폭 증가 가능

- 감가상각비 효과 내년부터 개선되어 opm 20% 이상으로 올라 올 것. 23년부터

가이던스

- 올해 매출 yy 두자리수 성장 (10% 가정), opm 15% 가정시

1,221억 매출, 183억 영업이익, 순이익 146억 추정됨

기본적 분석에 의한 opinion

- 올해 146억 시 20배해도 적정 시총 2,920억

- 휴젤, 메디톡스, 제테마, 바이오플러스 peer 평균 컨센 기준 42배

- 23년도부터 헤파린나트륨 및 퇴행성 관절염 치료제, 감가상각비 감소효과 등 주가 상승 요인 보유.

- Buy, Upside 는 약 40%

휴메딕스 기술적분석(차트분석)

- 21년 코로나 백신 한다그러면서 주가 급등 (러시아 스푸트니크 컨소시엄)

- 스푸트니크 딜 드랍 우려 및 결국 드랍되어 주가 하락

- 현재 기술적 분석상 박스권 하단.

- 리스크 적어보임.

'기업 분석' 카테고리의 다른 글

| 펄어비스 공매도 관련-2022.04.20 작성 (2) | 2022.04.20 |

|---|---|

| 펄어비스-2022.04.17 작성 (2) | 2022.04.17 |

| 휴젤22.04.05 작성 (2) | 2022.04.05 |

| 아이센스 기업분석 21.07.20 (35) | 2021.07.20 |

| 아모센스 21.07.18 (3) | 2021.07.18 |

댓글