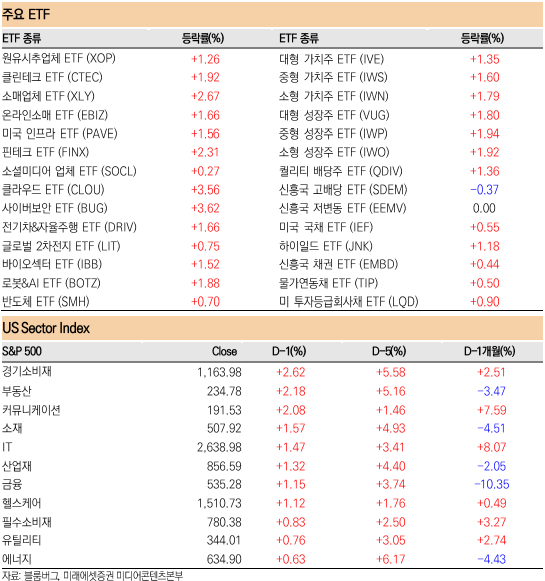

미국 증시 동향

- 미 증시는 유로존 물가 하락에 이어 미국 물가가 하향 안정을 보이자 상승 출발

- 물론, 경기 둔화 우려를 높이는 지표 결과가 나왔음에도 이러한 물가 안정이 분기말 수급 개선과 더불어 지수 상승을 견인.

- 더 나아가 실적 시즌을 앞두고 개별 기업 중심으로 긍정적인 소식이 유입되며 강세를 보인 점도 우호적.

- 특히 국채 금리 하락 영향과 IRA 세부조항 발표로

- 태양광, 전기차 업종의 강세가 뚜렷해 나스닥의 상승이 컸음.

- 다우: +1.26%, 나스닥: +1.74%, S&P500: +1.44%, 러셀2000: +1.93%

특이 종목

- 테슬라: +6.24% 는

세미트럭 브레이크 모듈 관련 리콜 소식에도 급등

지난해 1분기 약 31만대, 지난 4분기 40만 5천대를 상회한 43.2만대의 인도량을 기록할 것으로 전망되자 상승한 것.

- 여기에 IRA 세부 지침을 통해 세제혜택 기대를 높인 점도 영향.

- IRA 세부 지침 발표로

- 리비안: +7.50%, 루시드: +5.51% 등 전기차 업종과

- 퀀텀스케이프: +5.83% 등 배터리 업종

- 블링크 차지: +5.23% 등 충전 업종도 강세를 보였고

- 썬파워: +4.45%, 선런: +6.90%, 엔페이즈 에너지: +2.44% 등 태양광 업종도 상승.

- MS: +1.50%, 알파벳: +2.81%, 메타: +1.97%, 아마존: +1.26%, 애플: +1.56%, 엔비디아: +1.44% 등이 국채 금리 하락에 따른 매수세가 유입되며 강세

- 특히 알파벳의 경우 비용 절감 효과가 확대될 수 있다는 소식으로 상승폭이 컸음.

- AI 관련 종목군 중 하나인 C3. ai (+21.50%)는 윈도우 드레싱으로 추정되는 매수세 유입되며 급등.

실제 이날 지난 90일 평균보다 거래량이 150% 넘게 급증.

- 마이크론: -4.36% 은

중국 정부가 메모리 칩 제품에 대해 사이버 보안 관련 검토를 하고 있다는 소식에 하락.

- 이 여파로 AMD: +0.13%, 퀄컴: +0.14%, AMAT: +0.59%, 램리서치: -0.23% 등 일부 반도체 업종이 제한적인 등락에 그침.

- 니콜라: -13.57% (전기트럭 스타트업)

1억 달러 규모의 주식 공모 발표 후 급락.

- 발전기 제조업체인 제네릭: -3.54%는

BOA의 투자의견, 목표주가 하향 조정으로 부진.

IRA관련 발표

- 미 행정부는 인플레이션 감축법 (IRA) 세부지침을 발표했음.

- 배터리 기준에 대해서는 음극판과 양극판, 분리막 등을 부품으로 규정했으나,

- 양극 활물질 등 구성 재료는 부품에 포함하지 않았고,

- 핵심 광물의 경우에는 FTA를 체결하지 않은 국가에서 수입해 FTA 체결한 국가에서 가공해도 보조금을 받을 수 있게 됨.

- 즉 한국의 경우 현재 생산 공정 상황과 다르지 않음.

- 그렇지만, 완성차에 대해서는 북미에서 생산된 전기차와 하이브리드차만 해당돼 미국 완성차에 비해 가격 경쟁력이 낮아지거나 미국 현지 생산이 확대 되어야함.

- 한편, EU와 일본의 경우 미국과 FTA를 맺지 않아서 원래 규정에서는 관련 세액 공제를 받지 못했으나,

- 이번 세부 항목을 통해 가능해졌는데 지난 28일 일본이 미국과 체결한 핵심광물 협정에 따른 것.

- 향후 EU도 관련 협정 체결 가능성이 높아짐.

주요 경제 지표

미국 2월 개인소득

- 지난달 발표된 전월 대비 0.6% 증가보다 둔화된 0.3% 로 발표됐으나 예상치인 0.2%보다는 양호.

- 개인 지출은 지난달 발표된 전월 대비 2.0% 는 물론 예상치인 0.3% 보다 둔화된 0.2% 증가에 그침.

- 근원 개인 소비는 지난달 발표된 1.5% 증가에서 0.1% 감소로 전환.

미국 2월 PCE 물가지수

- 지난달 발표된 전월 대비 0.6%나 예상치인 0.5%를 하회한 0.3% 상승에 그침.

- 전년 대비로는 5.3%에서 5.0% 로 발표돼 에상치인 5.1%를 하회.

- 근원 소비자물가지수는 전월 대비로 지난달 발표된 0.5%나 예상치인 0.4%를 하회한 0.3% 상승에 그쳤고 전녀 ㄴ대비로는 4.7%에서 4.6%로 하락.

미국 3월 미시간대 소비심리지수

- 지난달 발표된 67.0은 물론 잠정치인 63.4보다 둔화된 62.0으로 발표.

- 한편, 1년 기대 인플레이션은 4.1%나 잠정치인 3.8% 에서 3.6% 로 하향 조정.

유로존 3월 소비자 물가지수

- 지난달 발표된 전년 대비 8.5%나 예상치인 7.1%를 하회한 6.9% 로 발표됐으나

- 전월 대비로는 지난달 발표된 0.8% 보다 상승한 0.9%로 발표.

한국 3월 수출

- 지난달 발표된 전년 대비 7.5% 감소보다 둔화된 13.6% 감소로 발표됐으나

- 예상치인 17.5% 감소보다는 개선.

- 수입은 3.5% 증가에서 6.4% 감소로 둔화됐으나 예상치인 6.6% 둔화보다는 개선.

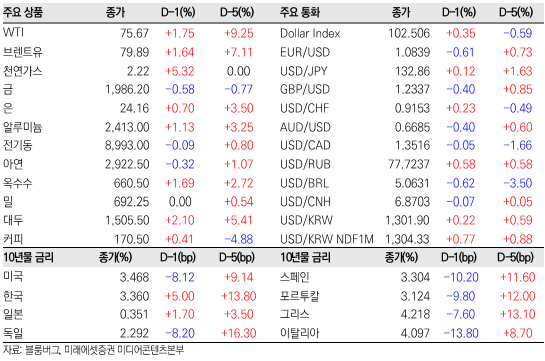

국제 유가

- 중국의 서비스업 PMI가 큰 폭으로 개선되자 중국 내 수요 기대가 높아지자 상승.

- 여기에 미국 유로존 인플레이션 하락 압력이 높아진 점도 연준 등의 금리인상 기조 완화 기대도 우호적.

- 다만, 달러 강세 및 미국발 경기 둔화 우려가 높아 지속적인 상승을 이어갈 가능성은 크지 않을 것으로 전망.

- 한편, 미국 천연가스 가격은 최근 중부 지역 추운 날씨가 유입되며 수요 가능성이 부각되자 상승한 가운데

- 유럽 지역 천연가스 가격은 최근 하락에 따른 반발 매수세가 유입되며 급등

금

- 최근 상승에 따른 차익실현 매물이 출회된 가운데 달러 강세 여파로 할가.

- 구리 및 비철금속은 중국 건설 PMI가 급등했음에도 달러 강세 및 미국 경기 둔화 우려로 일부 품목은 하락하는 등 혼조 양상.

한국 증시 전망

- MSCI 한국 지수 ETF: 0.89% 상승.

- MSCI 신흥 지수 ETF: 0.13% 상승

- NDF 달러/원 환율 1개월물: 1,304.33원으로 반영시 달러/원 환율 1원 상승 출발 예상.

- Eurex KOSPI200 선물: 0.26% 상승.

- KOSPI: 0.5% 내외 상승 출발 예상.

밤부스 생각

- 시장 가즈아 분위기 될 것.

- 2차전지 위주.

- 시멘트도 계속 좋을 듯. 주말에 쇼티지 뉴스 계속 나옴. (관심주: 아세아시멘트)

'전일 해외 증시' 카테고리의 다른 글

| 23.04.05 (수) 전일 해외 증시 (0) | 2023.04.05 |

|---|---|

| 23.04.04 (화) 전일 해외 증시 (0) | 2023.04.04 |

| 23.03.31 (금) 전일 해외 증시 (0) | 2023.03.31 |

| 23.03.30 (목) 전일 해외 증시 (0) | 2023.03.30 |

| 23.03.29 (수) 전일 해외 증시 (0) | 2023.03.29 |

댓글